3月FOMC会合では、全会一致で主要政策金利を据え置き

フェデラルファンド(FF)金利の誘導目標レンジは5.25~5.50%で維持された。

利下げ開始はいつか?

パウエル議長はFOMC後の記者会見で、5月ないし6月に予定されているFOMCで政策金利を引き下げるのかとの質問に対しては、直接的な回答は避けた。利下げは「2024年内のある時点」になる可能性が高いとする従来通りの回答をした。

最近の経済統計が、インフレ圧力が当初の予想に反して強めに出ていることについては、上振れとは見ておらず、重要視していないとの認識を示した。ただ、一部の経済統計は、FOMCが利下げ開始を判断するためには、慎重にならざるを得ないものであるとし、インフレ率がFRBが目標とする2.0%に収斂していくことを示すより多くの証拠を確認したいと考えているとつけ加えた。インフレ率が落ち着いていくという期待をにじませつつ、今年内に、利下げに踏み切る方針には変わりがないことにも言及した。

FOMC声明は、前回の1月とほぼ同じ内容を踏襲した。雇用市場の堅調ぶりは維持されており、インフレ率は依然として高い水準にある中で、FOMCははインフレ率が持続的に2.0%に向かっているとの確信を持てるようになるまで、誘導目標レンジの引き下げは適切でないことを強調した。

四半期経済予測

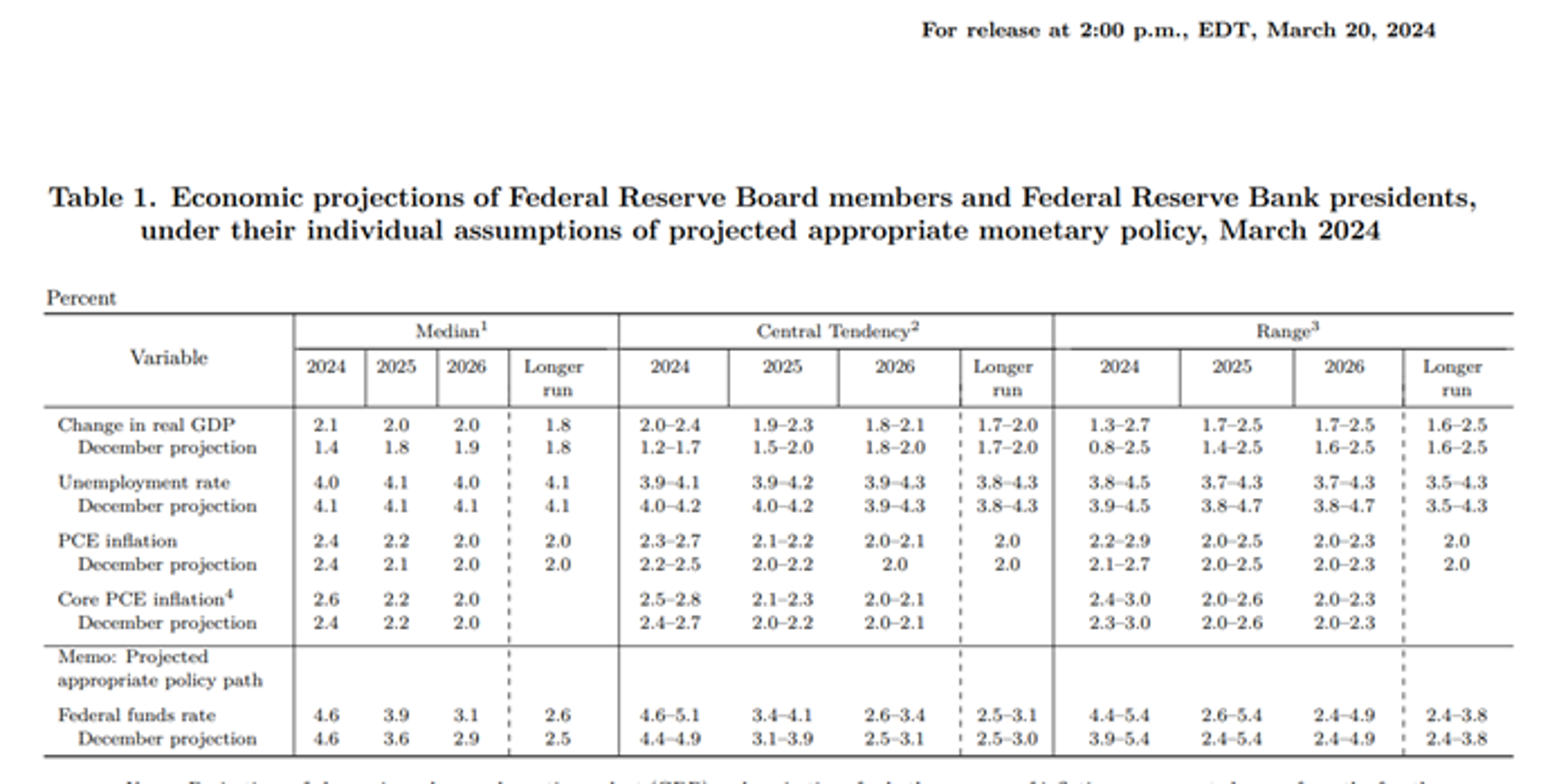

注目されていた四半期経済予測 (いわゆる「ドットプロット」)では、若干の変化が見られた。2024年の利下げ回数は3回と変わらなかったが、2025年の利下げ回数は前回昨年12月時点の4回から、3回へと減少した。最近の経済指標でインフレ率がこれまでの想定よりも上振ていることを踏まえて、利下げの回数を減らしたというわけである。

FF金利についてのFOMC参加者の予測は、中央値で2024年末時点に4.6%とされたが、予測のばらつきは幾分大きくなった。2024年内に0.25%幅の利下げが3回実施されると予想した委員は10人となったが、2回以下と予想した委員も9人に達した。

また、長期における金利水準の見通しが上方修正され、その中央値は従来の2.5%から2.6%へと引き上げられた。2024年の基調的インフレ率も前回予想の2.4%から2.6%へと引き上げられた。2024年成長率も前回予想の1.4%から2.1%に、2024年失業率については4.0%と、前回予測の4.1%からわずかながら下方修正された。

バランスシート圧縮

今回のFOMCによる決定の中では、バランスシートに関する判断も注目しておくべきだろう。パンデミックを乗り切るためにFRBが買い入れた債券の量は過去に比べても大きいため、今回のFOMCで議論することになっていた。今回FOMCでは、毎月最大950億ドルの縮小を継続する方針を決定した。ただ、バランスシートの縮小は、金融市場にとっては金融引き締め方向へのバイアスとなる。パウエル議長は記者会見で、バランスシートの縮小ペースを、「早期」に減速させ、短期金融市場にストレスを掛けないようにすることが適切だろうと述べ、ここでも、ハト派のスタンスを強調した。

インフレとの闘いは、平坦ではない。

パウエル議長も「起伏の多い道のり」と表現し、「今はでこぼこな道を走っている」と説明している。インフレを抑え込めるかどうかを判断するには、現時点では材料が少ないとの心象が強いということだろう。FOMCは当面、慎重なアプローチで臨み、インフレの抑制を確信するまで利下げを急ぐことはないと見るべきである。

市場への影響は

米国経済が堅調な雇用市場に支えられて失速することなく成長を続け、インフレ率は緩やかながらも低下していくというシナリオは、ゴルディロックスシナリオに他ならない。そうなると、株式市場の参加者は、強気に振れる可能性が高まる。債券市場では、金利低下に時間がかかるため、慎重な姿勢が強まるだろう。為替市場では、ドル金利が低下する幅が小さくなると見る参加者が増えれば、ドルの下値が切り上がるような方向への動きに気をつけるべきではないか?