米地銀の経営環境

今年3月に起きた米地銀の経営破綻から、約半年が過ぎた。地銀の経営危機は、過ぎ去った過去のように見えるが、実は根本的な問題の解決には程遠いという現実がある。なぜなら、地銀が抱えている問題は、解決されていないからである。

問題とは何かを改めて検討して見る。パンデミック後、仕事や勤労のスタイルが変わり、Work from Homeなど在宅での勤労が認められるなどして、米国オフィス需要は減少した。これにより商業用不動産は、かつてほど右肩上がりの市場ではなくなってきている。景気の状況によっては、今後、市況が崩れ、商業不動産に関連するローンが焦げ付くリスクが増大するとの見方も根強い。

2022年3月から始まったFRBによる金融引き締めは、今年に入って落ち着くとの見方もあったが、現実には予想以上に金利が上昇することとなった。これにより銀行の資金調達コストは急上昇した。特に、規模の小さい銀行は、預金を集めるためにより高い金利を支払わなければならない自体に陥っている。

また、市場金利の上昇は、余剰資金を運用していた地銀のポートフォリオの価値を毀損した。低金利の環境に慣れ過ぎて、金利がそれほど高くなることはないという慢心もあっただろうが、金利の急上昇についていけず、金利上昇リスクを管理することができなくなった地銀には、今も経営危機の懸念がつきまとう。そして、自己資本が相対的に小さいという脆弱性も、リスクを吸収するバッファーが不足するという懸念を抱かせる。

米地銀の格下げ相次ぐ

8月7日、格付け会社ムーディーズ社は、M&Tバンク、ウェブスター・ファイナンシャル、BOKファイナンシャル、オールド・ナショナル・バンコープなど米地銀10行を格下げした。これらは規模では中小地銀だが、さらにUSバンコープ、バンク・オブ・ニューヨーク・メロン、ステート・ストリート、トゥルイスト・ファイナンシャルなど、主要米銀6行についても、格下げ含みで格付けを見直すと発表した。また、キャピタル・ワン・ファイナンシャル、PNCファイナンシャル・サービシズ、フィフス・サード・バンコープなどの地銀11行も、格付け見通しを「安定的」から「ネガティブ」に引き下げると発表した。

8月21日には、S&Pグローバル社が、中堅銀行持株会社キーコープとコメリカの長期格付けを「BBB+」から「BBB」に、傘下の子銀行について「A-」から「BBB+」にそれぞれ1段階の格下げを発表した。また、バレー・ナショナル・バンコープ、UMBファイナンシャル、アソシエーテッド・バンコープも1段階ずつ格下げした。これでバレー・ナショナルとアソシエーテッドの格付けは「BBB-」となり、この1段階下は「C」格である。

厳しい見方も

両格付会社の格下げ公表後のコメントでは、厳しい見方が示された。預金者は、金利がより高い口座に資金を移す傾向があり、資金調達コストを押し上げている。そして預金減少により、多くの地行の流動性が逼迫し始めていることを指摘した。そして、上述の通り、金利上昇の影響は預金金利の引き上げや資金調達コストの増大にとどまらない。地銀の資産価値は目減りする上に、商業不動産ローンの借り換えを困難にする。そうすると、金融機関のバランスシートは、脆弱性を増す。S&Pによれば、連邦預金保険の対象銀行が保有する売却可能な満期保有目的の有価証券ポートフォリオの含み損は、今年6月時点で5,500億ドル(約80兆円)を上回る水準まで膨らんでいる。米銀の経営環境は一段と厳しくなってきており、地銀への信用状況が再び悪化することへのリスクを警告している点は、注目すべきである。

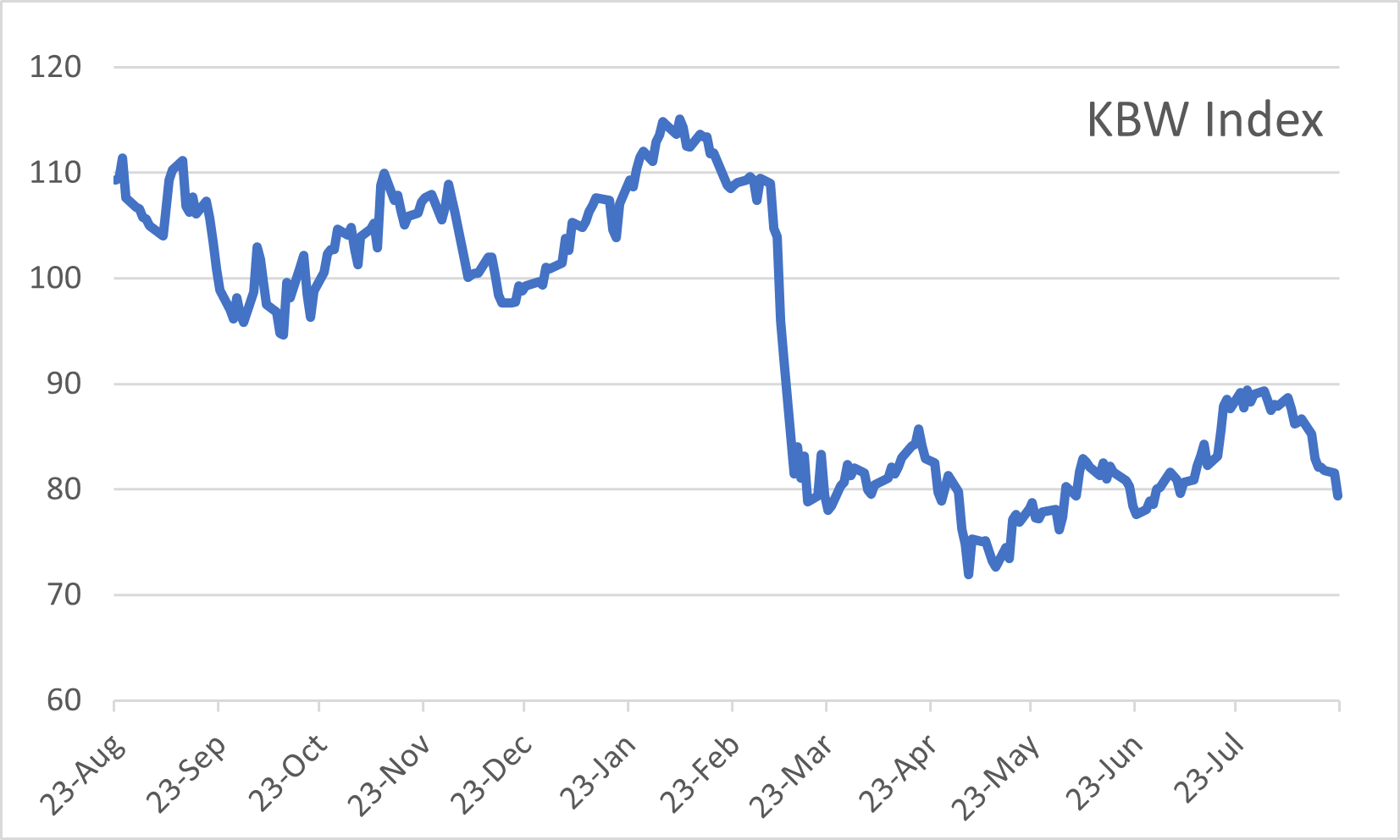

金融市場にも影響は出始めている。ナスダック銀行株指数KBWは、7月末に89.34だったが、8月に入って大きく下げ始め、10%超下落して、8月22日には79.42で引けた。これは、今年3月にシリコンバレー銀行とシグネチャー・バンクが経営破綻したことを材料に急落して以降の下げである。ちなみにKBW指数の今年の安値は、3月4日につけた71.96である。 これに近づくような動きも十分にあり得ると考えておいたほうが良いだろう。