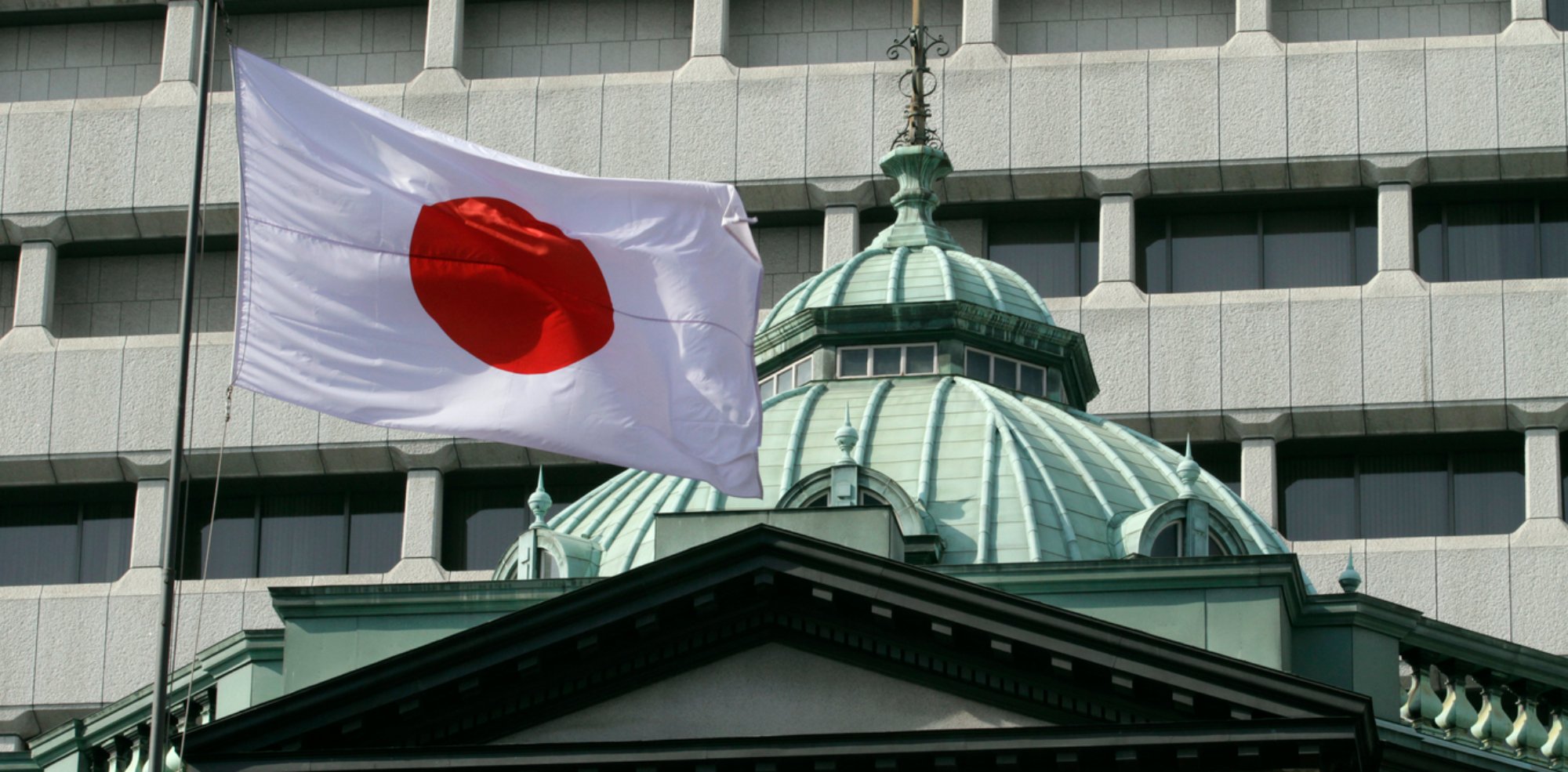

日銀のインフレ見通しは正しいか?

前回4月29日の日銀政策決定会合では、金融緩和の継続とYCCには変更を加えないとの判断を下した。植田日銀総裁は「基調的な物価」は上昇し始めていると認めたが、持続的・安定的な「賃金上昇を伴う物価目標2%」の達成には、めどが立っていないとの判断を示して、金融緩和を粘り強く続ける方針を堅持し、政策金利をマイナス圏のまま維持すると説明した。

しかし、日本でも、基調的には、物価の上昇圧力は強まっている。総務省が発表した4月の全国消費者物価指数では、生鮮食品を除くコアCPIが前年同月比で3.4%上昇と、3月の同3.1%上昇から伸びが拡大した。生鮮食品とエネルギーを除いたコアコアCPIでも同4.1%上昇と、1981年9月以来、41年7カ月ぶりの高い水準に達している。原材料価格の上昇分を価格転嫁する動きは断続的に続いており、幅広い品目で価格上昇圧力が顕在化している。

日銀も4月に公表した経済・物価情勢についての展望リポートで、2023年度のコアCPIの上昇率見通しを前年度比1.8%に上方修正した。2024年度には、コアCPIが2.0%に達するものの、2025年度の見通しは1.6%にとどまるとしており、目標の2.0%には届かないと予想している。ただ、金融市場では、日銀が想定していたインフレと実体とには乖離があり、次回7月の同リポートで一段の上方修正を迫られるとの予想が大勢を占めている。これは、市場にくすぶり続ける日銀による金融緩和政策修正への思惑を後押し続けることになる。

マイナス金利政策を採用していたユーロ圏やスウェーデン、デンマークなどの中央銀行は、物価上昇率の急上昇を理由に、既に金融引き締めにマイナス金利政策からは脱却している。現在、政策金利をマイナス圏に留め置いている国は、日本だけである。世界のサプライチェーンがリンクする中、日本だけが物価上昇の蚊帳の外におかれるという状況は想像に難しい。早晩、金融緩和政策が転換するときは迫っている。

為替市場での動きには変化も

現在、為替市場では、昨年までの米ドル高進行が解消される中、どの通貨がドルからの資金移動の受け皿になるかが大きなテーマとして注目されている。比較優位を保っていた米国経済の成長が鈍化し、場合によっては景気が減速局面入りするシナリオも浮上する中で、ドル高解消圧力が強まるとの見通しを持つ参加者は増えている。

しかし、それが円高につながるかという点では。疑問が残る。日本は、パンデミック以降、貿易収支が赤字に転落し、構造的にそれが定着した感が強い。そして、日銀がマイナス金利を解除するとなれば、米国で起こっている金融システムへのストレスや体力の弱った中小企業の金利感応度への脆弱性から、成長率は削がれることとなり、それほど日米金利差が縮小することはないのではないか?あるいは、植田総裁は、物価2%の定着を十分に見極めるまで基調的なインフレ率の上昇を待つ間に払うコストは、拙速な政策転換に伴って経済成長を犠牲にしてしまうコストに比べれば「大きくないと思われる」と言明した。つまり、日銀は、金融緩和政策の転換点をかなり慎重に判断する可能性がある。そうなると、金利の上昇は、もっとずっと先のこととなる可能性もある。そうした場合、ドル円レートの下値は限られ、ドル高の解消の受け皿として、日本円は該当しないということになる可能性が高まる。