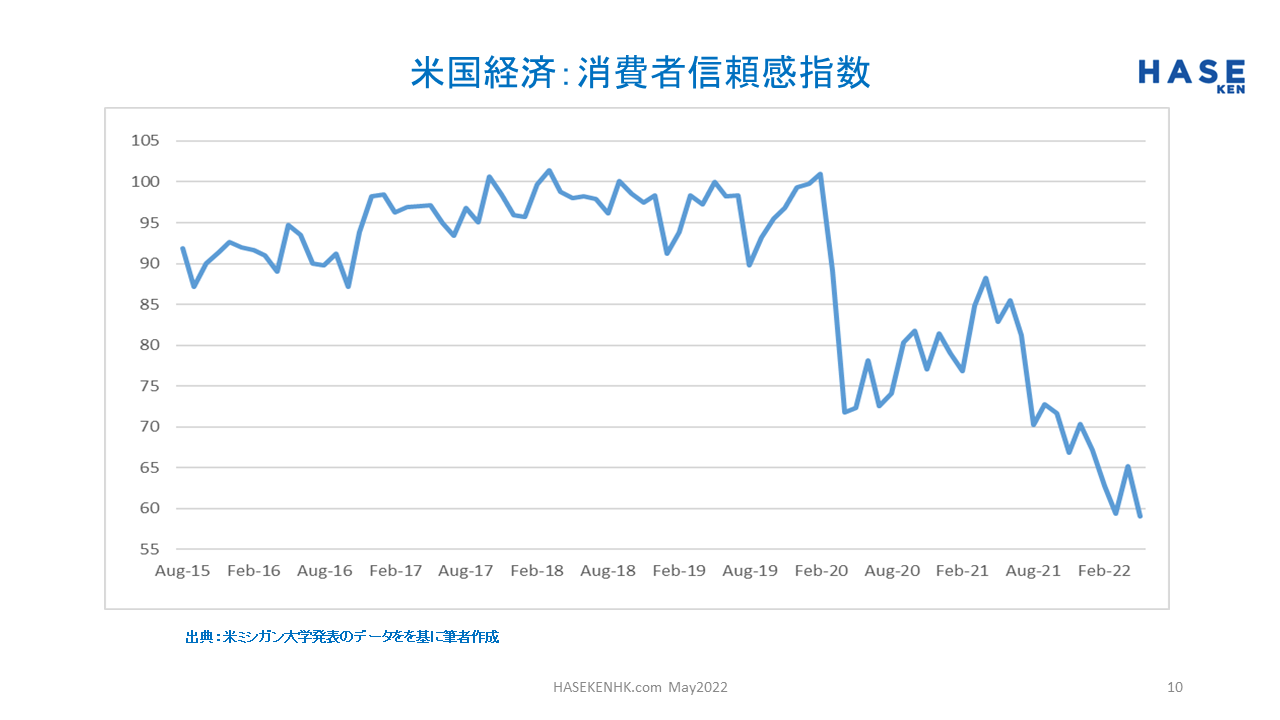

5月13日金曜日に、米ミシガン大学が発表した消費者マインド指数(5月速報値)は59.1だった。3月の65.2から60を割る水準に低下し、2011年以来の低い水準となった。現況指数は63.6となり、これも2008年以来の低水準に落ち込んでいる。1年先のインフレ期待は5.4%と3カ月続けて高止まりし、5-10年先のインフレ期待も3%の水準を維持した。家計状況や景気見通し、購買環境などあらゆる面で、インフレへの懸念は影を落としており、消費者は経済の先行きに対する見通しを楽観できなくなっている。

こうなると、心配されるのは、消費が低迷することで、米国経済が失速するのではないかということである。インフレ率は高水準で推移しており、高止まりする可能性が高まっている。インフレ率の上昇は実質賃金の低下につながり、消費を冷え込ませる可能性を否定できない。米FRBは、利上げを迅速に実施してインフレ率の上昇を抑え込む事ができるのか?そして、物価上昇を抑えながら、米国経済がリセッションに陥ることは回避できるのかという難しい課題に直面している。

先週パウエルFRB議長は、インタビューで、連邦公開市場委員会の6月と7月の会合で0.50%ずつ2回の利上げを実施する公算が高いとの見解を示した。一方で、インフレ抑制のために必要ならば、さらなる行動に踏み切る可能性にも言及しており、インフレ抑制の難しさもにじませた。額面通り、0.50%の利上げが2回実施されるとしても、それで先行きについて楽観的な味方に傾くのは早計だろう。

インフレ率が高止まっているという事実を前に、米FRBがより金融引締め政策へのシフトを余儀なくされることへの警戒感は拭えない。実質賃金の低下は、インフレが主因であり、消費の停滞は、米企業業績の伸びが鈍化することに繋がる可能性がある。米国株式に強気の相場観を維持することは難しくなってきており、脆いモメンタムに警戒するべきであるとの見通しに変わりはない。S&P500指数は2021年5月12日の4,063を下回っておりと調整幅が拡大することに注意が必要だろう。高いボラティリティーを憂う相場が続くと予想している。

株式市場でのリセッション懸念の広がりは、年初来最安値圏にある株価で説明できる。今週も、その懸念が強まるかどうかに注意しておきたい。また、各国中央銀行首脳の講演や記者会見も多く予定されている。こちらにも注意を払っておきたい。